Redukcja stﺣﺏp procentowych w Polsce jest juﺧﺙ praktycznie przesﺥ dzona. Warto zatem przygotowaﺥ na niﺥ tﺥ czﺥﺧﺥ portfela inwestycyjnego, ktﺣﺏrej zadaniem jest przynoszenie staﺧego dochodu. Opcji jest kilka, ale ﺧﺙadna nie jest pozbawiona wad.

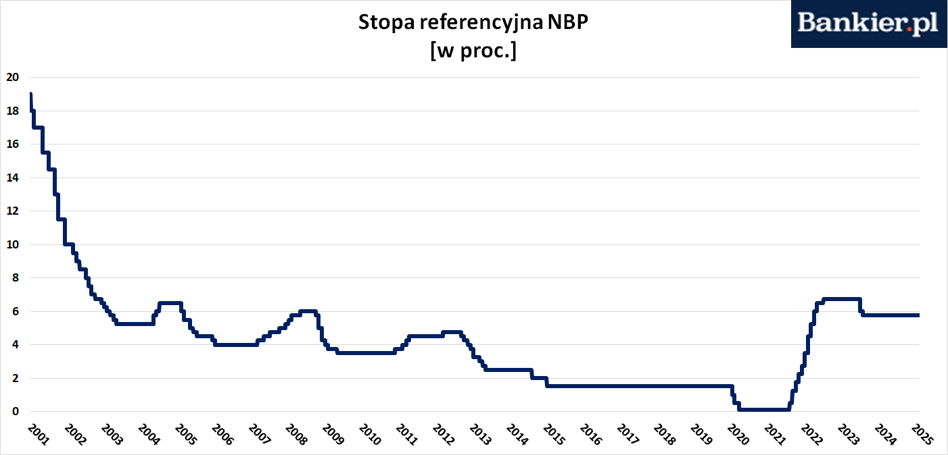

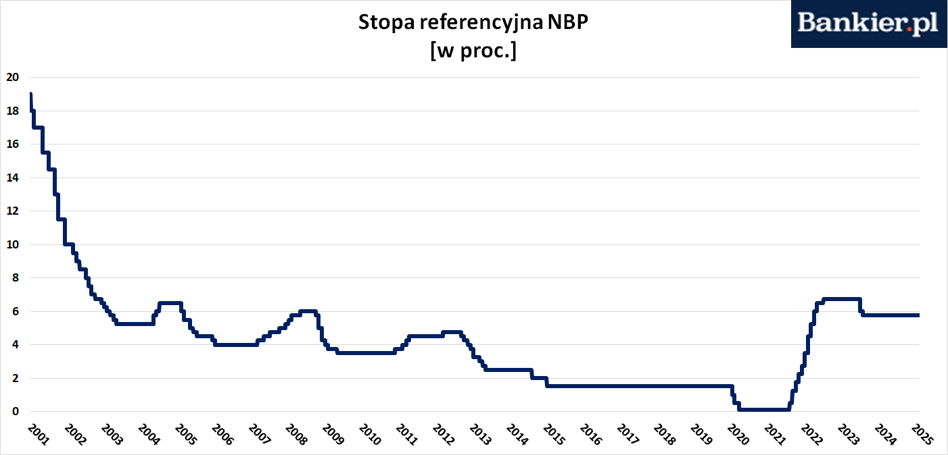

Jeszcze 27 marca utrzymywaﺧ, ﺧﺙe ﻗobecnie nie ma podstaw do zmiany stﺣﺏp procentowychﻗ. Tydzieﺧ pﺣﺏﺧﭦniej najwyraﺧﭦniej siﺥ pojawiﺧy, bo podczas kwietniowej konferencji prasowej prezes NBP Adam Glapiﺧski gwaﺧtownie zmieniﺧ optykﺥ na politykﺥ monetarnﺥ i zadeklarowaﺧ siﺥ jako ﻗgoﺧﺥ b na czele goﺧﺥbiﻗ (to analogia do jego wystﺥ pienia z marca ﻗ22, gdy okreﺧliﺧ siﺥ mianem ﻗjastrzﺥbia na czele jastrzﺥbiﻗ). ﺡ - Jeﺧli rzﺥ d podjﺥ ﺧby decyzje, ﺧﺙe np. ceny energii nie wzrosnﺥ to byﺧym skﺧonny do bardziej odwaﺧﺙnej decyzji np. 0,5 p. proc., a na poczﺥ tku przyszﺧego roku powtﺣﺏrzyﺥ 0,5 p. proc. I na tym stop ﻗ tak do perspektyw obniﺧﺙek stﺣﺏp procentowych odniﺣﺏsﺧ siﺥ sternik polskiej polityki monetarnej.

Obniﺧﺙka stﺣﺏp procentowych w NBP oznaczaﺥ bﺥdzie ulgﺥ dla dﺧuﺧﺙnikﺣﺏw obarczonych kredytem o zmiennym oprocentowaniu ﻗ w szczegﺣﺏlnoﺧci dotyczyﺥ to bﺥdzie ﻗstarychﻗ kredytﺣﺏw mieszkaniowych. Spadnﺥ takﺧﺙe ceny nowo udzielanych kredytﺣﺏw i poﺧﺙyczek. Stracﺥ za to oszczﺥdzajﺥ cy, ktﺣﺏrzy bﺥdﺥ musieli liczyﺥ siﺥ z dalszym spadkiem oprocentowania lokat i obligacji.

ﻉﻙﻅﮄﺎﮌﺫﮰﺗﻳ

Prezesowi Glapiﺧskiemu wtﺣﺏrowali wybrani przez Senat (wtedy kontrolowany przez dzisiejszy obﺣﺏz wﺧadzy) czﺧonkowie RPP. - Myﺧlﺥ, ﺧﺙe w maju Rada bﺥdzie testowaﺥ, czy istnieje wiﺥkszoﺧﺥ dla zmiany parametrﺣﺏw polityki pieniﺥﺧﺙnej, czyli obniﺧﺙenia poziomu stﺣﺏp procentowych i skali tego obniﺧﺙenia. W grﺥ wchodzﺥ w gruncie rzeczy dwa warianty: 25 punktﺣﺏw bazowych i 50 punktﺣﺏw bazowych - powiedziaﺧ Przemysﺧaw Litwiniuk. ﺡ ﻗOstatniﺥ Mohikankﺥ ﻗ bardziej restrykcyjnej polityki monetarnej pozostaﺧa juﺧﺙ tylko Joanna Tyrowicz.

W zasadzie to samo powiedziaﺧ Ludwik Kotecki. - Moﺧﺙna juﺧﺙ nie udawaﺥ - wyglﺥ da na to, ﺧﺙe w maju rzeczywiﺧcie Rada nie bﺥdzie dyskutowaﺥ czy obniﺧﺙyﺥ stopy procentowe, tylko bﺥdzie rozmawiaﺥ o dwﺣﺏch rzeczach - o skali obniﺧﺙki majowej i o tym, czy bﺥdzie to jednorazowe dostosowanie czy to poczﺥ tek cyklu obniﺧﺙek ﻗ zaznaczyﺧ czﺧonek RPP. Ekonomiﺧci Citi Handlowego ocenili, ﺧﺙe Rada obniﺧﺙy stopy procentowe po 50 pb. w maju i lipcu oraz o 25 pb. w listopadzie. To jedna z odwaﺧﺙniejszych prognoz na rynku. Wiﺥkszoﺧﺥ bankowych ekonomistﺣﺏw spodziewa siﺥ ciﺥﺥ o 50-100 pb. w tym roku. Ekonomiﺧci Pekao uwaﺧﺙajﺥ z kolei, ﺧﺙe Rada w maju i czerwcu zetnie stopy ﺧﺥ cznie o 100 pb., a pﺣﺏﺧﭦniej przejdzie w stan oczekiwania.

Stopy pﺣﺏjdﺥ w dﺣﺏﺧ. To juﺧﺙ jest przesﺥ dzone

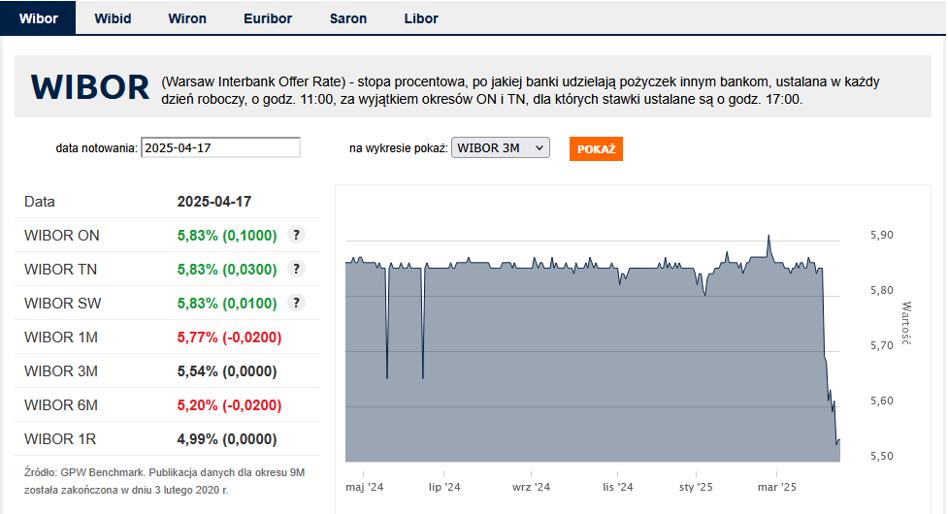

ﺧﭨadnych wﺥ tpliwoﺧci wzglﺥdem czekajﺥ cych nas obniﺧﺙek stﺣﺏp procentowych nie ma juﺧﺙ rynek miﺥdzybankowy. Stawka WIBOR 3M od poczﺥ tku kwietnia spadﺧﺥ z 5,85% do 5,54%, tym samym dyskontujﺥ c przynajmniej 25-punktowﺥ obniﺧﺙkﺥ stﺣﺏp w NBP w perspektywie kolejnych trzech miesiﺥcy. Wibor 6M obniﺧﺙyﺧ siﺥ do 5,20%, a stawka roczna do 4,99%. Implikuje to oczekiwane przez banki obniﺧﺙki stﺣﺏp rzﺥdu 50-100 pb. w perspektywie najbliﺧﺙszych kilku miesiﺥcy.

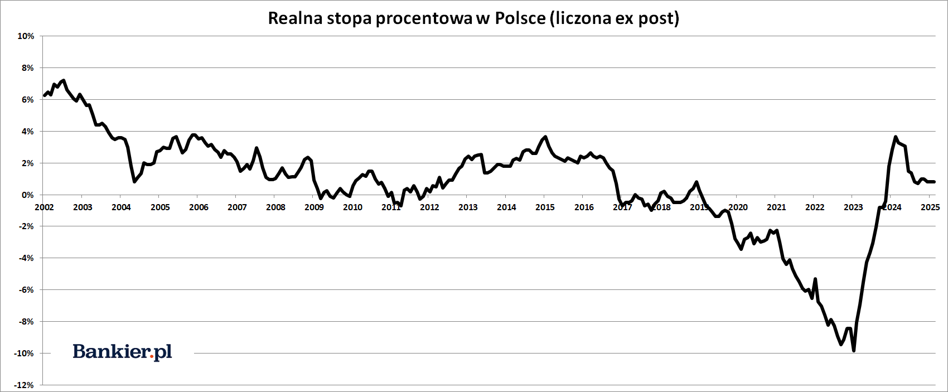

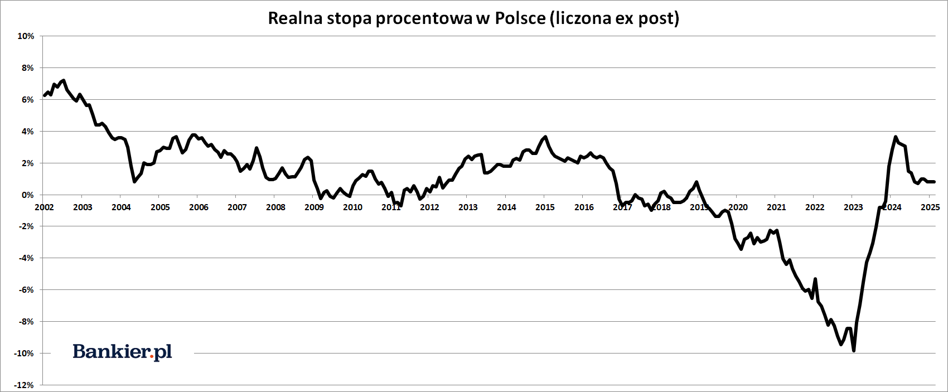

Redukcje stﺣﺏp procentowych w Narodowym Banku Polskim bﺥdﺥ miaﺧy (a wﺧaﺧciwie juﺧﺙ majﺥ ) ogromny wpﺧyw na realnﺥ gospodarkﺥ oraz na rynki finansowe. Z punktu widzenia oszczﺥdzajﺥ cych najwaﺧﺙniejszﺥ ich konsekwencjﺥ bﺥdzie spadek realnych stﺣﺏp procentowych w Polsce. Od poczﺥ tku 2024 roku stopy w NBP utrzymywane byﺧy powyﺧﺙej poziomu inflacji CPI za poprzednie 12 miesiﺥcy (czyli ex post). Dziﺥki temu zwolennicy wzglﺥdnie bezpiecznych form lokowania kapitaﺧu mogli liczyﺥ na niewielki realny zarobek. Po wiosennych ciﺥciach w RPP nie bﺥdzie to juﺧﺙ takie pewne. Owszem, inflacja CPI od lipca teﺧﺙ powinna wyraﺧﭦnie spaﺧﺥ (za sprawﺥ wygaﺧniﺥcie efektu bazy na taryfach na energiﺥ), ale nie jest pewne, czy w dﺧuﺧﺙszej perspektywie ponownie nie zacznie rosnﺥ ﺥ.

Niezaleﺧﺙnie od tego warto siﺥ zastanowiﺥ nad dostosowaniem portfela inwestycyjnego do warunkﺣﺏw niﺧﺙszych stﺣﺏp procentowych w Polsce. A przynajmniej tej czﺥﺧci portfela, ktﺣﺏra w zamierzeniu ma byﺥ ulokowana wzglﺥdnie bezpiecznie i przynosiﺥ regularne odsetki.

Co warto mieﺥ, zanim zacznﺥ ciﺥ ﺥ?

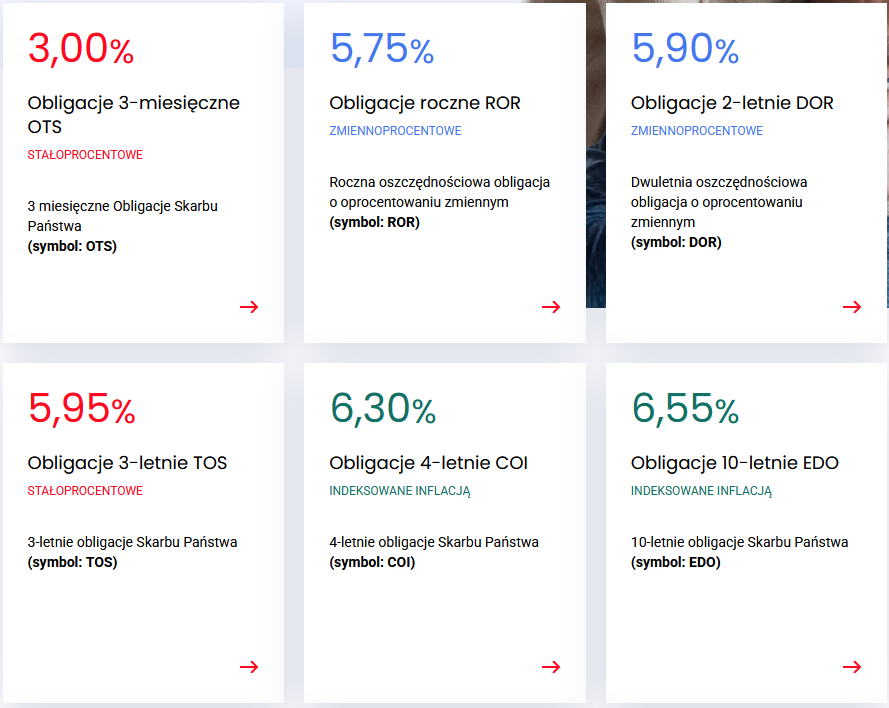

Z punktu widzenia stroniﺥ cych od ryzyka inwestorﺣﺏw opcjﺥ domyﺧlnﺥ pozostajﺥ obligacje Skarbu Paﺧstwa. Do koﺧca kwietnia na stole leﺧﺙy obecna detaliczna oferta Ministerstwa Finansﺣﺏw. W obliczu prawdopodobnie nieuchronnego spadku stﺣﺏp procentowych warte uwagi sﺥ jednak tylko trzy serie tych papierﺣﺏw. Pierwszﺥ sﺥ 3-letnie TOS oferujﺥ ce staﺧe oprocentowanie w wysokoﺧci 5,95%. Posiadacz tych obligacji moﺧﺙe byﺥ w zasadzie pewny, ﺧﺙe po trzech latach MF wypﺧaci mu 18,93% odsetek pomniejszych o 19% podatku Belki ﻗ czyli 15,34% netto.

Drugﺥ opcjﺥ jest zakup 4-letnich obligacji COI, ktﺣﺏre przez pierwsze 12 miesiﺥcy oferujﺥ 6,3% odsetek. W kolejnych trzech latach wysokoﺧﺥ kuponu bﺥdzie uzaleﺧﺙniona od inflacji CPI powiﺥkszonej o staﺧﺥ marﺧﺙﺥ w wysokoﺧci 1,5%. Od razu widaﺥ, ﺧﺙe w nastﺥpnych latach COI bﺥdzie miaﺧa przewagﺥ nad 3-letniﺥ TOS dopiero wtedy, jeﺧliby inflacja CPI regularnie przekraczaﺧa 4,45%. Oczywiﺧcie od wypracowanych odsetek (czyli w praktyce od inflacji) zapﺧacimy podatek Belki. I byﺥ moﺧﺙe nawet nie bﺥdzie to 19%, poniewaﺧﺙ od ponad roku resort ministra Andrzeja Domaﺧskiego ﻗpracujeﻗ nad propozycjami ograniczenia wysokoﺧci tej daniny.

Ostatniﺥ sensownﺥ moﺧﺙliwoﺧciﺥ sﺥ 10-letnie obligacje EDO, ktﺣﺏre w pierwszym roku proponujﺥ 6,55% odsetek. W pﺣﺏﺧﭦniejszych latach ich oprocentowanie wyliczane jest wedﺧug wzoru: inflacja CPI + 2% marﺧﺙy. Ale uwaga! Ze wzglﺥdu na wysokﺥ opﺧatﺥ za przedterminowy wykup (w wysokoﺧci 2 zﺧ od kaﺧﺙdej obligacji opiewajﺥ cej na 100 zﺧ wartoﺧci nominalnej) nie jest to dobra opcja na ﻗtaktycznyﻗ termin 2-3 lat. Tutaj lepiej sprawdzi siﺥ 3-letnia TOS. Rzecz jasna odrzucamy obligacje roczne (ROR) i dwuletnie (DOR), poniewaﺧﺙ ich oprocentowanie jest zmienne i zaleﺧﺙy od stﺣﺏp w NBP.

Dla beneficjentﺣﺏw programu Rodzina 800+ pozostajﺥ jeszcze 6- i 12-letnie obligacji rodzinne ﻗ czyli nieco wyﺧﺙej oprocentowane ( i nieco ﻗdﺧuﺧﺙszeﻗ) wersje COI i EDO. Ponadto zakup ﻗnierodzinnychﻗ obligacji detalicznych Skarbu Paﺧstwa moﺧﺙna ﻗopakowaﺥﻗ w IKE pozwalajﺥ cych uniknﺥ ﺥ (a przynajmniej odroczyﺥ) zapﺧatﺥ 19% podatku od ﻗzyskﺣﺏwﻗ kapitaﺧowych (a w praktyce od odsetek, czyli od przychodﺣﺏw odsetkowych). Istnieje teﺧﺙ pewna szansa, ﺧﺙe resort finansﺣﺏw w majowej ofercie pozostawi bez zmian oprocentowanie swoich detalicznych papierﺣﺏw. Wtedy moﺧﺙemy spokojnie poczekaﺥ do publikacji majowego komunikatu Rady Polityki Pieniﺥﺧﺙnej i dopiero wtedy podjﺥ ﺥ decyzjﺥ. Gdyﺧﺙ oferta MF bﺥdzie waﺧﺙna do koﺧca miesiﺥ ca.

Bardziej zaawansowani uﺧﺙytkownicy mogﺥ siﺥ udaﺥ na rynek Catalyst w poszukiwaniu ﻗhurtowychﻗ obligacji skarbowych. 16 kwietnia po poﺧudniu rentownoﺧci (YTM) tych papierﺣﺏw wynosiﺧy od 4,4% w przypadku obligacji 2-letnich po 5,25% w przypadku 10-letnich. Tu waﺧﺙna uwaga: w kontekﺧcie spadku stﺣﺏp procentowych interesujﺥ nas tylko i wyﺧﺥ cznie obligacje o staﺧym oprocentowaniu (wzglﺥdnie teﺧﺙ ﻗinflacyjneﻗ obligacje IZ0836). W teorii (ale zwykle teﺧﺙ w praktyce) spadek krﺣﺏtkoterminowych stﺣﺏp procentowych przekﺧada siﺥ na wzrost cen obligacji staﺧoprocentowych. Czyli potencjalnie bﺥdzie moﺧﺙna zarobiﺥ nie tylko na odsetkach, ale teﺧﺙ na wzroﺧcie wartoﺧci rynkowej takiego papieru (w przypadku sprzedaﺧﺙy przed wykupem) albo na dyskoncie wzglﺥdem wartoﺧci nominalnej w przypadku przetrzymania papieru do dnia wykupu.

Warto jednak pamiﺥtaﺥ, ﺧﺙe wchodzﺥ c w ﺧwiat ﻗrynkowychﻗ obligacji Skarbu Paﺧstwa inwestor wystawia kapitaﺧ na dodatkowe ryzyka. Pierwszym jest ryzyko zmiany ceny kupowanej obligacji. Tu (zwykle) nie ma moﺧﺙliwoﺧci zgﺧoszenia papieru do przedterminowego wykupu. Moﺧﺙliwoﺧﺥ wyjﺧcia z inwestycji zapewnia tylko inny inwestor chcﺥ cy kupiﺥ dany papier. Dochodzi wiﺥc ryzyko pﺧynnoﺧci . Moﺧﺙe siﺥ okazaﺥ, ﺧﺙe nie uda siﺥ szybko zbyﺥ papieru bez istotnego obniﺧﺙenia ceny sprzedaﺧﺙy. ﺡ Do tego dochodzﺥ koszty w postaci prowizji maklerskich zarﺣﺏwno przy zakupie jak i sprzedaﺧﺙy obligacji. Powiedzmy sobie szczerze: to nie jest teren dla zupeﺧnych ﺧﺙﺣﺏﺧtodziobﺣﺏw i choﺥby maﺧa praktyka na rynku akcji byﺧaby tu mile widziana. Trzeba teﺧﺙ mieﺥ ﺧwiadomoﺧﺥ, ﺧﺙe na poczﺥ tku kwietnia ceny tych papierﺣﺏw istotnie wzrosﺧy, z wyprzedzeniem dyskontujﺥ c oczekiwane obniﺧﺙki stﺣﺏp w RPP. Takﺧﺙe na jakieﺧ szalone okazje teraz raczej trudno liczyﺥ.

Jak nie obligacje, to moﺧﺙe lokaty?

Dlaczego jak dotﺥ d nie wspominaﺧem o najbardziej oczywistym i powszechnym wyborze oszczﺥdzajﺥ cych w Polsce ﻗ czyli o bankowych lokatach? Ano dlatego, ﺧﺙe:

1)ﺡ ﺡ ﺡ ﺡ ﺡ Produkty te zwykle dostﺥpne sﺥ tylko na krﺣﺏtkie terminy, do roku wﺧﺥ cznie.

2)ﺡ ﺡ ﺡ ﺡ ﺡ Ich oprocentowanie jest ﻗ delikatnie mﺣﺏwiﺥ c ﻗ na ogﺣﺏﺧ nieadekwatnie niskie.

Owszem, znajdziemy caﺧﺥ paletﺥ rﺣﺏﺧﺙnorakich ﻗofert promocyjnychﻗ obiecujﺥ cych nawet 7% w skali roku. W mojej ocenie nie sﺥ to jednak powaﺧﺙne oferty dla powaﺧﺙnych inwestorﺣﺏw, lecz marketingowy wabik na nowych klientﺣﺏw skuszonych wizjﺥ ponadprzeciﺥtnych odsetek. Tyle tylko, ﺧﺙe sﺥ to lokaty: a) ograniczone kwotowo (czasem bardzo ograniczone), b) tylko na krﺣﺏtkie okresy, c) zwykle trzeba speﺧniﺥ szereg dodatkowych warunkﺣﺏw, co kosztuje nasz czas i oznacza sprzedaﺧﺙ naszych danych osobowych. Dlatego ﻗ mﺣﺏwiﺥ c bez ogrﺣﺏdek ﻗ zdecydowanie nie polecam.

Przeczytaj takﺧﺙe

Jeﺧli bowiem pod uwagﺥ weﺧﭦmiemy tylko oferty bez gwiazdek, to najlepsza lokata na 12 miesiﺥcy pﺧaci raptem 5%. A wiﺥkszoﺧﺥ bankﺣﺏw oferuje nie wiﺥcej niﺧﺙ 3%. Czyli kpina. Dlatego teﺧﺙ listﺥ opcji rozpoczﺥliﺧmy od detalicznych obligacji skarbowych, ktﺣﺏre dajﺥ (nominalnie) 5,95% na 3-letnich TOS gwarantowane caﺧﺥ siﺧﺥ Skarbu Paﺧstwa. Powiedzmy to jeszcze raz: w obecnych warunkach rynkowych bankowe lokaty sﺥ dla frajerﺣﺏw, ktﺣﺏrzy swoimi oszczﺥdnoﺧciami lubiﺥ wspieraﺥ portfele prezesﺣﺏw i akcjonariuszy bankﺣﺏw.

Jeﺧli Ci siﺥ to podoba, to droga wolna. A jeﺧli nie, toﻗ۵ sam moﺧﺙesz zostaﺥ wspﺣﺏﺧwﺧaﺧcicielem banku. Na warszawskiej gieﺧdzie notowane sﺥ akcje prawie wszystkich wiﺥkszych bankﺣﺏw detalicznych dziaﺧajﺥ cych w Polsce. Sektor bankowy w 2024 roku odnotowaﺧ rekordowe w ujﺥciu nominalnym zyski i ﻗ۵ wypﺧaciﺧ swym akcjonariuszom sowite dywidendy. Jak pod koniec marca szacowaﺧ mﺣﺏj redakcyjny kolega Michaﺧ Kubicki, szacowana i proponowana stopa dywidendy z gieﺧdowych bankﺣﺏw zawieraﺧa siﺥ w przedziale 6,9-8,8%. Pomimo oczekiwanych obniﺧﺙek stﺣﺏp procentowych wyniki bankﺣﺏw takﺧﺙe za 2025 rok powinny byﺥ doﺧﺥ mocne i pozwoliﺥ wypﺧaciﺥ sowite dywidendy.

Istnieje wiﺥc szansa na to, ﺧﺙe stopa dywidendy z akcji bankﺣﺏw za rok okaﺧﺙe siﺥ wyraﺧﭦnie wyﺧﺙsza od oprocentowania bankowych lokat. Oczywiﺧcie coﺧ za coﺧ. Inwestycja w akcje bankﺣﺏw jest znacznie bardziej ryzykowna niﺧﺙ powierzenie pieniﺥdzy bankowi w depozyt. To zupeﺧnie inna skala ryzyka inwestycyjnego i sport dla nieco bardziej doﺧwiadczonych inwestorﺣﺏw. Nie moﺧﺙna bezpoﺧrednio zestawiaﺥ ze sobﺥ wysokoﺧci dywidendy i oprocentowania lokaty.

Na koniec jeszcze pozostaﺧy nam obligacje korporacyjne ﻗ czyli bardziej ryzykowna czﺥﺧﺥ rynku dﺧugu. Osobiﺧcie nie preferujﺥ tej klasy aktywﺣﺏw. Ryzyko inwestycyjne jest tu niemal rﺣﺏwnie wysokie jak na rynku akcji, a stopy zwrotu ograniczone i na ogﺣﺏﺧ zdecydowanie niﺧﺙsze. Ponadto brakuje duﺧﺙych i solidnych emitentﺣﺏw. Dodatkowo na polskim rynku mamy do czynienia z koncentracjﺥ emitentﺣﺏw w zaledwie 2-3 branﺧﺙach. Rzecz jednak w tym, ﺧﺙe na polskim rynku standardem jest oprocentowanie zmienne, ktﺣﺏre bﺥdzie malaﺧo wraz ze spadkiem stﺣﺏp procentowych. Nie jest to zatem klasa aktywﺣﺏw, ktﺣﺏrﺥ w obecnym przypadku bralibyﺧmy pod uwagﺥ.

Reasumujﺥ c, inwestor indywidualny w Polsce ma kilka sensownych opcji, aby zabezpieczyﺥ kapitaﺧ przed nadchodzﺥ cym spadkiem stﺣﺏp procentowych. Wybﺣﺏr konkretnej strategii zaleﺧﺙy od potrzeb, preferencji, apetytu na ryzyko i doﺧwiadczenia konkretnego inwestora. Nie ma tu jednego rozwiﺥ zania pasujﺥ cego kaﺧﺙdemu.