Podobno inwestowanie to cińôŇľki kawaŇāek chleba. To prawda. Ale w przypadku inwestowania na warszawskiej gieŇādzie od lat sprawdzaŇāo sińô kilka prostych zasad.

Analitycy i inwestorzy ŇõledzńÖ dziesińÖtki wskaŇļnik√≥w makroekonomicznych. SzacujńÖ prawdopodobieŇĄstwa realizacji rozmaitych scenariuszy. ŇölńôczńÖ nad wykresami w poszukiwaniu trend√≥w i punkt√≥w zwrotnych. CaŇāe noce analizujńÖ sprawozdania finansowe i raporty branŇľowe w poszukiwaniu ‚ÄěpereŇāek‚ÄĚ. A potem i tak w najlepszym razie co drugńÖ inwestycjńô koŇĄczńÖ na plusie. Czy da sińô poprawińá szanse na sukces bez ponoszenia tak duŇľych nakŇāad√≥w czasu i pracy?

GieŇādowy KISS*

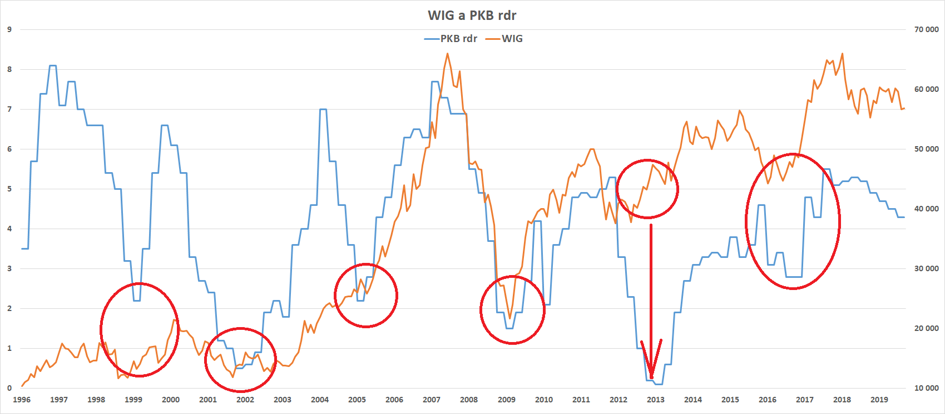

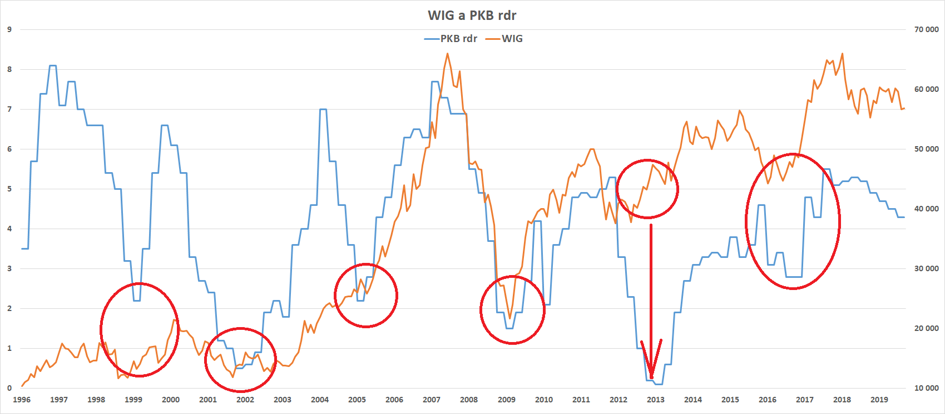

Nawet poczńÖtkujńÖcy inwestor wie, Ňľe Ňļr√≥dŇāem inwestycyjnego sukcesu jest kupowańá tanio i sprzedawańá drogo. A kiedy akcje sńÖ tanie? Ano wtedy, gdy maŇāo kto wierzy, Ňľe zyski gieŇādowych sp√≥Ňāek wzrosnńÖ (lub przestanńÖ spadańá). Z reguŇāy taki pesymizm pojawia sińô na dnie recesji gospodarczej. ¬†JeŇõli spojrzymy na gieŇādńô jako na caŇāoŇõńá, to strategia zakŇāadajńÖca zakup portfela akcji (dla uproszczenia przyjńôto WIG) na doŇāku rocznej dynamiki produktu krajowego brutto Polski przez ostatnie 20 lat ani razu nie zawiodŇāa. Zatem pierwsza reguŇāa inwestowania na GPW brzmi: kupuj, gdy dynamika PKB osińÖga cykliczne minimum.

No ale skńÖd mam wiedzieńá, Ňľe to juŇľ jest minimum? I tu jest problem. Post factum kaŇľdy gŇāupi potrafi wskazańá punkt doŇāowania gospodarki. Ale z doŇõwiadczenia wiem, Ňľe w czasie rzeczywistym nie jest to takie proste. Przez ostatnie ńáwierńá wieku polska gospodarka ani razu nie odnotowaŇāa ujemnej rocznej dynamiki PKB. W najgorszych przypadkach malaŇāa ona do 0-1,5% (2002, 2009 i 2013), a w lepszych do 2-3% (1999, 2005, 2017). I kaŇľdy z tych okres√≥w byŇā dobrym czasem do zakupu przecenionych wczeŇõniej akcji. WyjńÖtkowy byŇā rok 2005, gdy zar√≥wno cykl koniunkturalny, jak i gieŇādowy, byŇā tak specyficzny, Ňľe wrńôcz trudno sińô tam dopatrzeńá zar√≥wno spowolnienia gospodarczego, jak i bessy.

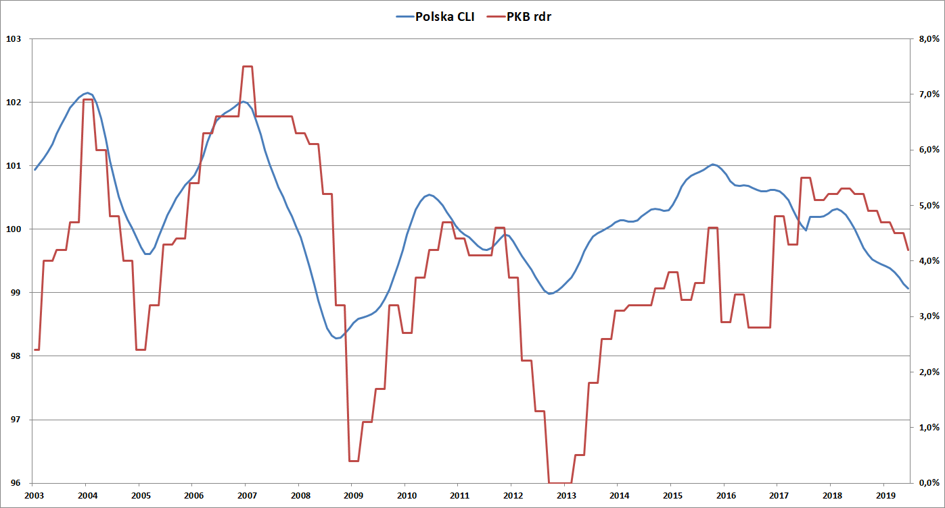

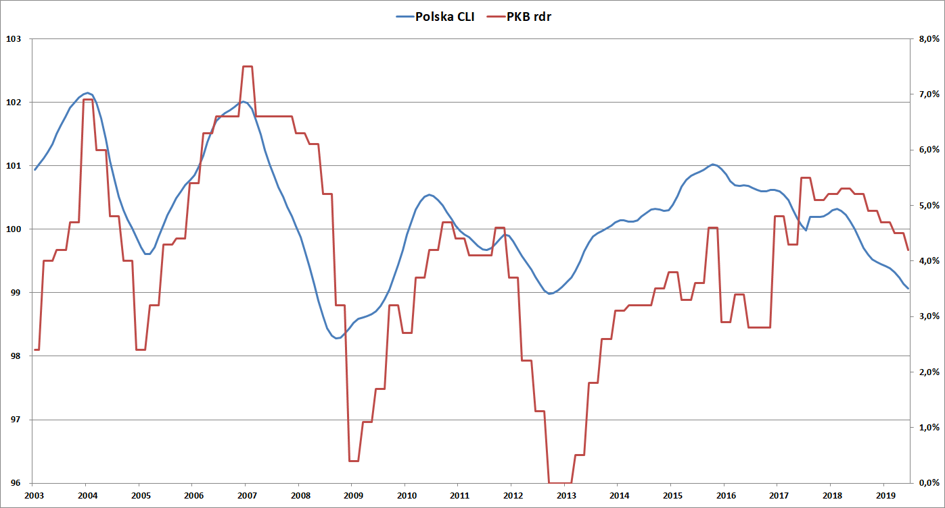

Potrzebujemy zatem wskaŇļnika, kt√≥ry pozwoli nam wyŇāapańá doŇāek PKB, zanim ogŇāosi to GŇā√≥wny UrzńÖd Statystyczny. Historycznie takim instrumentem byŇāy indeksy wyprzedzajńÖce koniunkturńô (CLI) publikowane przez Organizacjńô Wsp√≥Ňāpracy Gospodarczej i Rozwoju (OECD). W przeszŇāoŇõci CLI wyprzedzaŇā lub pokrywaŇā sińô z cyklicznym minimum dynamiki PKB. Obecnie (ostatni odczyt pochodzi z lipca 2019 r.) wskaŇļnik ten osińÖgnńÖŇā najniŇľszy poziom od 6,5 lat, sygnalizujńÖc trwajńÖce (i przypuszczalnie pogŇāńôbiajńÖce sińô) spowolnienie wzrostu gospodarczego w Polsce. Ale sygnaŇāem kupna jest dopiero odwr√≥cenie trendu OECD CLI, a to jeszcze nie nastńÖpiŇāo.

Szybki przemysŇā

Niestety, CLI powiela czńôŇõńá mankament√≥w PKB. Po pierwsze, chońá jest to wskaŇļnik miesińôczny, to publikowany jest z doŇõńá sporym op√≥Ňļnieniem. PrzykŇāadowo: odczyt za lipiec ujrzaŇā ŇõwiatŇāo dzienne 9 wrzeŇõnia, a dane za sierpieŇĄ poznamy dopiero 8 paŇļdziernika. Po drugie, wskaŇļnik ten bywa regularnie rewidowany, co czasami wypacza znaczenie wysyŇāanego sygnaŇāu.

◊„÷«≤ »ŁĻŻ

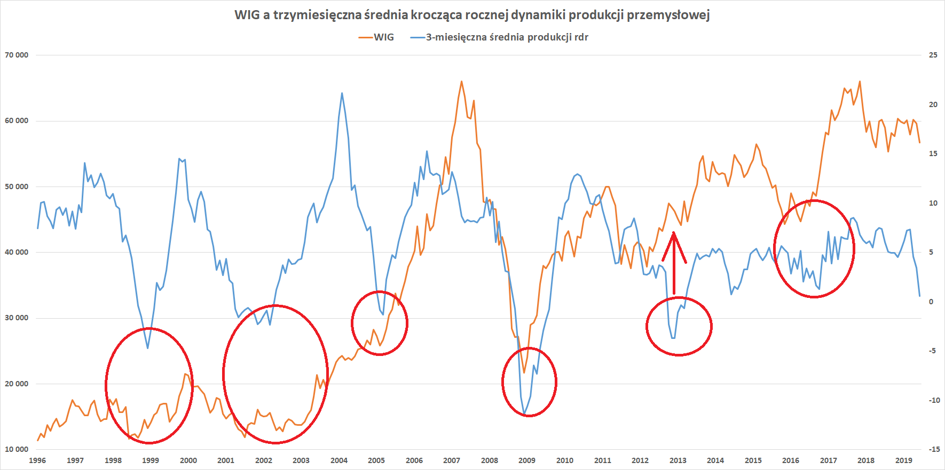

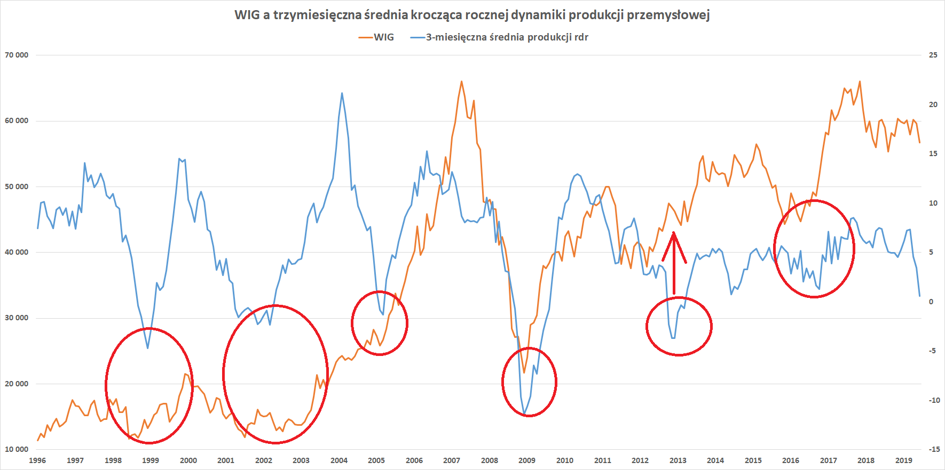

GieŇādowi analitycy wymieniliby tu pewnie z kilkanaŇõcie (jeŇõli nie kilkadziesińÖt) innych przydatnych wskaŇļnik√≥w. Zaproponujńô jednak coŇõ bardzo prostego: trzymiesińôcznńÖ ŇõrednińÖ rocznej dynamiki produkcji przemysŇāowej. Z reguŇāy to sektor wytw√≥rczy wyprzedza koniunkturńô w caŇāej gospodarce, chońá ma tylko 22% udziaŇāu w polskim PKB. Zasada numer trzy brzmi wińôc: kupuj na doŇāku produkcji przemysŇāowej.

W poprzednich 20 latach polski przemysŇā daŇā nam pińôńá ewidentnych sygnaŇā√≥w kupna, jeden wńÖtpliwy ‚Äď ale trafny (z grudnia 2016) - i jeden r√≥wnie wńÖtpliwy (sierpieŇĄ 2014), ale za to niezbyt trafny. Historyczna skutecznoŇõńá tego wskaŇļnika roŇõnie do 100%, gdy dodamy jedno kryterium: trzymiesińôczna Ňõrednia kroczńÖca rocznej dynamiki produkcji przemysŇāowej musi przyjńÖńá minimum poniŇľej zera.

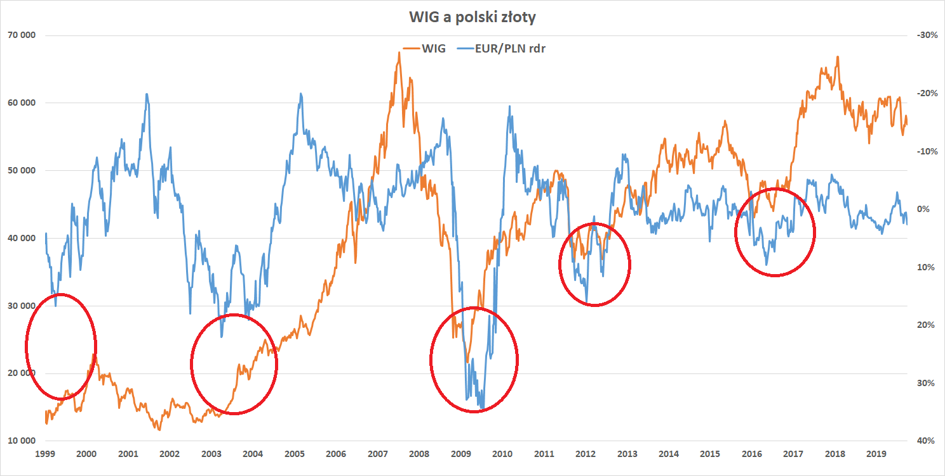

Kupuj sŇāaboŇõńá zŇāotego

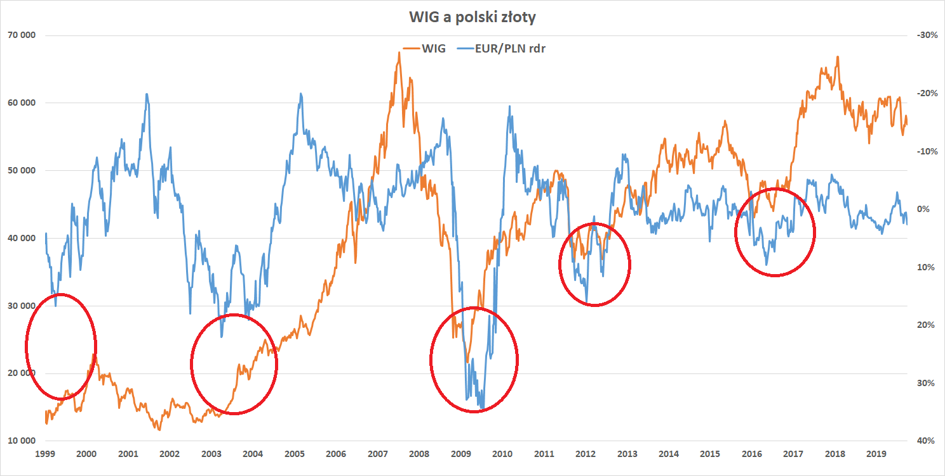

Od 20 lat w Polsce obowińÖzuje reŇľym pŇāynnego kursu walutowego. Kurs zŇāotego ustalany jest na rynku, przy tylko okazjonalnych interwencjach ze strony Narodowego Banku Polskiego. Rzecz jasna wszyscy (poza wŇāaŇõcicielami firm eksportowych) cieszymy sińô, gdy zŇāoty sińô umacnia, czyli gdy kurs EUR/PLN maleje. Ale z punktu widzenia inwestor√≥w z GPW to znaczńÖce osŇāabienie zŇāotego wzglńôdem euro jest sygnaŇāem kupna. Zatem zasada numer cztery brzmi: kupuj, gdy leje sińô krew na rynku zŇāotego.

Jak bardzo zŇāoty musi sińô osŇāabińá, aby m√≥wińá o sygnale kupna akcji? Rynek walutowy ¬†oszczńôdnie dozuje nam sygnaŇāy kupna ‚Äď Ňõrednio raz na cztery lata. W kwietniu ‚Äô99 hossńô na GPW sygnalizowaŇā wzrost kursu EUR/PLN o 16,7% rdr. Cztery lata p√≥Ňļniej roczna dynamika kursu euro-zŇāoty sińôgnńôŇāa w porywach 21,9% (na interwale tygodniowym). W lutym 2009 kurs EUR/PLN byŇā aŇľ o 32,8% wyŇľszy niŇľ rok wczeŇõniej. W styczniu ‚Äô12 kurs euro osińÖgnńÖŇā dynamikńô 15,9% rdr, ale w maju ‚Äô16 juŇľ tylko 9,6%. UŇõredniajńÖc wychodzi nam 19,4%. Ale to tylko Ňõrednia. W ostatnich latach kurs EUR/PLN jest bardziej stabilny niŇľ kiedyŇõ, wińôc juŇľ wzrost kursu EUR/PLN o 10% moŇľna uznańá za sygnaŇā kupna.

Wymienione powyŇľej sygnaŇāy sprawdzaŇāy sińô w przeszŇāoŇõci, co nie daje jakiejkolwiek gwarancji, Ňľe bńôdńÖ sińô sprawdzańá takŇľe w przyszŇāoŇõci. I nie chodzi tu tylko o korporacyjny disclaimer chronińÖcy autora artykuŇāu. ≥“ĺĪĪūŇāĽŚ≤Ļ i gospodarka pewnie nigdy juŇľ nie bńôdńÖ wyglńÖdańá tak, jak wyglńÖdaŇāy przez poprzednie 20 lat. RzeczywistoŇõńá cińÖgle sińô zmienia i to, co dziaŇāaŇāo kiedyŇõ, wcale nie musi zadziaŇāańá w nastńôpnej bessie. Ale jeŇõli blisko siebie pojawińÖ sińô wszystkie cztery sygnaŇāy, to wcińÖŇľ istnieje niezŇāa szansa, Ňľe to dobry moment na zakup akcji. ZwŇāaszcza jeŇõli te w poprzednim okresie zostaŇāy solidnie przecenione.

*Keep It Simple, Stupid" ‚Äď ¬†po polsku: "zr√≥b to prosto, gŇāupku" - amerykaŇĄska reguŇāa rekomendujńÖca projektowanie wszystkiego tak prosto, aby kaŇľdy m√≥gŇā to zrozumieńá i zastosowańá.

![ZŇāoty tydzieŇĄ, marudzńÖcy polski konsument i moŇľe majowe [a moŇľe nie] obniŇľki st√≥p procentowych](https://galeria.bankier.pl/p/1/6/fe34cd7e8bf9de-150-90-182-417-1440-864.jpg)