Inwestowanie na rynku akcji nie musi oznaczaá tylko ryzykownych spekulacji. Sugestiá dla tych, ktû°rzy wybierajá siá na gieédá z myélá o inwestycjach w horyzoncie co najmniej 20-letnim, jest inwestowanie w spû°éki dywidendowe.

Dla wielu inwestorû°w perspektywa 20 czy 30 lat jest niewyobraé¥alna. Maéo kto planuje inwestycjeô w horyzoncie déué¥szym nié¥ rok. Byá moé¥e jest to béá d. 30-letni máé¥czyzna w Polsce ma przed sobá jeszcze 鯪ÝÞ£ÍýåƒÝÇú 45 lat é¥ycia. A kobieta ponad 52 lata! 45-letniego inwestora czeka 鯪ÝÞ£ÍýåƒÝÇú 31 lat inwestycyjnej kariery. Inwestorká aé¥ 38 lat. A jeéli ktoé interesuje siá swojá przyszéoéciá i czyta tekst o inwestowaniu w déugiej perspektywie, to zapewne teé¥ dba o zdrowie i kondycjá, wiác spokojnie moé¥e do tych statystyk doéoé¥yá jeszcze kilka lat.

Przeczytaj také¥e

W tym kontekécie 20- czy nawet 30-letni horyzont inwestycyjny nie powinien byá traktowany jako coé nadzwyczajnego. To waé¥ne, bo dopiero po dwû°ch, trzech dekadach materializuje siá potága procentu skéadanego stojá cego za filozofiá inwestowania dywidendowego. Nie jest to idea ani lepsza, ani gorsza od innych podejéá do inwestowania. Jest po prostu inna. Niektû°rym bádzie pasowaá, innych raziá. Dlatego proszá potraktowaá niniejszy tekst jako pewná propozycjá, a nie zbiû°r nienaruszalnych zasad czy rekomendacji. Ostatecznie kaé¥dy sam i na wéasná odpowiedzialnoéá wybiera swojá inwestycyjná i é¥yciowá écieé¥ká.

æÐøúýòà■¿«

Filozofia inwestowania dywidendowego

Koncepcja inwestowania dywidendowego oparta jest o kilka podstawowych zaéoé¥eé. Po pierwsze, to strategia obliczona na przynajmniej 20-30 lat. Tak déugi horyzont inwestycyjny jest nieodzowny, poniewaé¥ nasze strategiczne zaéoé¥enie jest takie, é¥e to reinwestowana dywidenda wypracuje wiákszoéá zyskû°w.ä»ä»

Przeczytaj také¥e

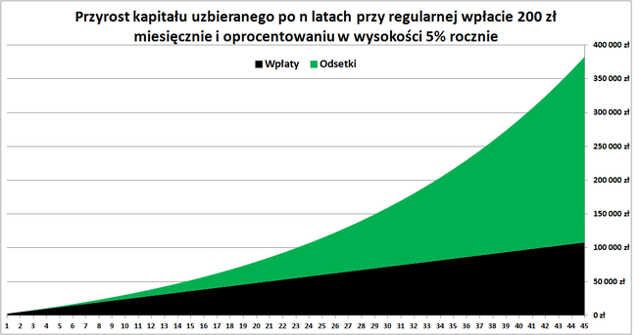

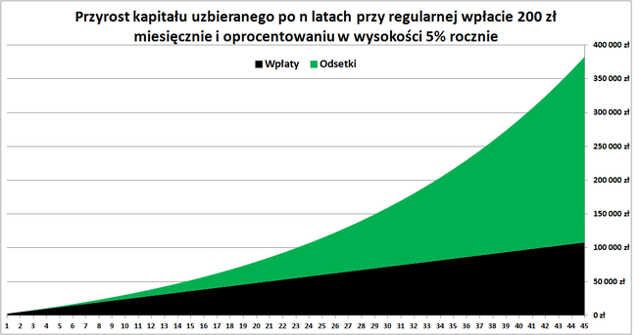

Tu kéania siá prosta matematyka. Odkéadajá c 200 zéotych miesiácznie przy stopie zwrotu rzádu 5% w skali roku po 20 latach bádziemy posiadali 83,3 tys. zéotych. Nasze wpéaty bádá stanowiéy 48 tys. zé, a 35,3 tys. to zakumulowane odsetki. Po kolejnych 10 latach wpéaty bádá stanowiéy jué¥ tylko 43%, a odsetki 57%. Po mniej wiácej 25 latach to wéaénie kapitalizacja odsetek odpowiada za wiákszá czáéá przyrostu kapitaéu. Tak dziaéa siéa procentu skéadanego.

Po drugie, nie stawiamy wszystkiego na jedná kartá. Budujemy zdywersyfikowany portfel akcji spû°éek dywidendowych zasilany regularnymi wpéatami. Wybieramy spû°éki, ktû°re regularnie dzielá siá zyskiem z akcjonariuszami. Otrzymane dywidendy automatycznie reinwestujemy ã kupujá c jeszcze wiácej akcji dywidendowych. Nasz portfel ma byá zasilany z dwû°ch é¤rû°deé: regularnych wpéat wéasnych i strumienia gotû°wki z dywidend.

Po trzecie, przyjmujemy postawá pasywná i caéy czas jesteémy na rynku. Nie sprzedajemy naszych akcji tylko dlatego, é¥e ich ceny spadajá lub na gieédzie trwa bessa. Zarazem nie chcemy ãbiáã rynku, prû°bujá c uzyskaá stopy zwrotu lepsze, nié¥ oferujá gieédowe indeksy. Rû°wnoczeénie strategia pasywna nie oznacza biernoéci ã co jakié czas (raz na kwartaé albo co pû°é roku) musimy dokonaá przeglá du i przebalansowania naszego portfela.

Po czwarte, inwestujemy raczej w ãwartoéáã, anié¥eli we ãwzrostã. Wzrostowe spû°éki rzadko kiedy wypéacajá dywidendy. Szukamy z reguéy dojrzaéych biznesû°w generujá cych stabilne przepéywy gotû°wki. Do portfela dobieramy tylko akcje, ktû°re od przynajmniej kilku lat wypéacajá dywidendy. To raczej eliminuje rynkowe hity (typu np. CD Projekt). Nie oznacza to, é¥e inwestowanie w spû°éki wzrostowe jest czymé zéym. To po prostu inne podejécie, ktû°re éwiadomie pozostawiamy innym inwestorom.

Przeczytaj také¥e

Po piá te, inwestowanie dywidendowe wymaga od inwestora obok cierpliwoéci také¥e co najmniej umiarkowanej tolerancji na ryzyko. Jeéli nie moé¥esz spaá po nocach z powodu faktu, é¥e Twû°j portfel w ciá gu roku stracié 20-30%, to znaczy, é¥e inwestowanie po prostu nie jest dla Ciebie. Nie ma siá co oszukiwaá ã to nie jest strategia dla kaé¥dego.

Podstawowe pojácia i kwestie ãtechniczneã

Skoro znamy jué¥ zaéoé¥enia ogû°lne, przejdé¤my do szczegû°éû°w ãtechnicznychã. Dywidendá nazywamy czáéá zysku netto (po opodatkowaniu podatkiem dochodowym) spû°éki kapitaéowej przeznaczonego do podziaéu pomiádzy akcjonariuszy. Dywidenda jest wypéacana wszystkim akcjonariuszom, ktû°rzy posiadajá akcje spû°éki wô dniu przyjátym jako dzieé ustalenia prawa do dywidendy. W polskich warunkach odbywa siá to automatycznie i nie wymaga jakichkolwiek dziaéaé ze strony inwestora.

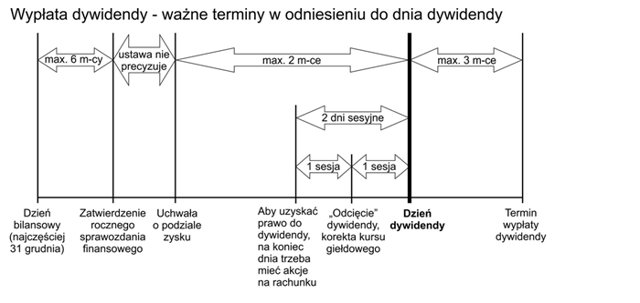

Dzieé ustalenia prawa do dywidendy (dzieé dywidendy) to dzieé, w ktû°rym naleé¥y mieá akcje na rachunku, aby zyskaá prawo do dywidendy za poprzedni rok obrotowy. Dzieé dywidendy jest okreélany przez WZA. W praktyce, aby uzyskaá prawo do dywidendy, naleé¥y kupiá akcje najpû°é¤niej na dwie sesje przed dniem dywidendy. Wynika to z ksiágowania transakcji przez KDPW w cyklu T+2.

Przeczytaj také¥e

Na koniec mamy dzieé wypéaty dywidendy ã czyli dzieé, w ktû°rym gotû°wka znajdzie siá na rachunkach maklerskich inwestorû°w. Z reguéy wystápuje on kilka tygodni po dniu dywidendy. Nie trzeba posiadaá akcji w dniu wypéaty dywidendy, aby otrzymaá dywidendá. Wystarczy mieá je w dniu dywidendy. W realiach GPW spû°éki zwykle deklarujá wypéatá dywidend za poprzedni rok w okolicach maja i czerwca, a wypéaty nastápujá do koéca wrzeénia.

Propozycjá podziaéu zysku za poprzedni rok obrotowy przedstawia zarzá d. Moé¥e przeznaczyá zysk na kapitaé zapasowy, dywidendá lub skup akcji wéasnych. Ale to Walne Zgromadzenie Akcjonariuszy ostatecznie decyduje o wysokoéci dywidendy, ustala dzieé dywidendy oraz termin(y) wypéaty. Dywidenda moé¥e zostaá wypéacona w ratach. Od dywidendy wypéacalnych przez spû°éki notowane na GPW kaé¥dorazowo pobierany jest podatek Belki w wysokoéci 19% wypéaconej kwoty. Podatek automatycznie potrá cany jest przez dom maklerski. Inwestor nie musi wiác wypeéniaá jakichkolwiek formalnoéci. Wyjá tkiem jest sytuacja, gdy dywidendá otrzymujemy z akcji, ktû°re posiadamy na rachunkach IKE lub IKZE. Wtedy podatek nie jest pobierany!

Dywidendowa matematyka

Zanim rozpoczniemy konstrukcjá portfela dywidendowego warto poznaá kilka podstawowych wskaé¤nikû°w finansowych. Dywidenda na akcjá (DPS ã dividend per share) to iloraz zadeklarowanej (lub wypéaconej) dywidendy i liczby akcji spû°éki.

Stopa dywidendy to iloraz dywidendy przypadajá cej na akcjá i ceny jednej akcji wyraé¥ony w procentach. Lub teé¥ iloraz zadeklarowanej dywidendy i kapitalizacji spû°éki. To jeden z najwaé¥niejszych wskaé¤nikû°w decydujá cych o doborze spû°éki do portfela. Zasadniczo im wyé¥szy, tym lepiej. Ale sá wyjá tki! Stopa dywidendy moé¥e bazowaá na danych historycznych (ang. trailing) lub oczekiwanych (ang. forward) ã np. na podstawie prognoz analitykû°w.

Stopa wypéaty dywidendy to iloraz dywidendy i zysku netto spû°éki. Okreéla, jaká czáéá zysku netto spû°éki wypéaciéa akcjonariuszom. W niektû°rych spû°ékach relacja ta jest ustalona w ramach polityki dywidendowej. Uwaga! Wysoka stopa wypéaty dywidendy wcale nie musi byá dobrá informacjá .

Jak i gdzie szukaá spû°éek dywidendowych?

Kaé¥dy inwestor musi samemu zdefiniowaá zasady doboru spû°éek do portfela. Nie ma tu sztywnych regué, a kryteria zaleé¥á od indywidualnej oceny i apetytu na ryzyko. Nierzadko jako ãprû°g wejéciaã do grona spû°éek dywidendowych uwaé¥a siá fakt wypéacania przez spû°éká dywidendy nieprzerwanie przez przynajmniej 5 lat. Takie jest teé¥ kryterium doboru walorû°w do prowadzonego przez GPW indeksu WiGdiv, zrzeszajá cego dywidendowe spû°éki wchodzá ce w skéad WIG20, mWIG40 i sWIG80. Obecnie (stan na lipiec 2023 r.) takich spû°éek jest 31. Stopa dywidendy (historyczna!) waha siá od 0,5% do blisko 20%. Przy czym kaé¥dorazowo naleé¥y sprawdziá, czy wypéata z poprzedniego roku jest moé¥liwa do powtû°rzenia w latach nastápnych. Moé¥e siá na przykéad zdarzyá, é¥e spû°éka wypéaciéa wysoká dywidendá z niepodzielonego zysku z lat ubiegéych i é¥e byéo to wydarzenie jednorazowe.

Przeczytaj také¥e

Poszukujá c spû°éek dywidendowych, patrzymy zatem na historyczne dywidendy oraz oceniamy szanse na ich powtû°rzenie w perspektywie nastápnych kilku lat. Pewnym pomyséem jest posortowanie spû°éek malejá co wedéug stopy dywidendy i stopniowe odrzucenie tych emitentû°w, ktû°rzy nie rokujá utrzymania historycznych wynikû°w w najblié¥szej przyszéoéci. Szukamy zatem firm zdrowych fundamentalnie, generujá cych dué¥o wolnej gotû°wki z dziaéalnoéci operacyjnej i najlepiej takich, ktû°re sá jeszcze w fazie rozwoju (zwiákszajá przychody i zyski). Warto doceniá spû°éki, ktû°re majá jasno okreéloná polityká dywidendowá ã tj. deklarujá wypéatá akcjonariuszom co rok okreélonej kwoty lub okreélonej czáéci zysku netto.

Pamiátajmy, é¥e ýçƒÝÝÞé£Íý¿ wycenia przyszéoéá. Dlatego bazowanie na historycznych stopach dywidendy bywa nie najlepszym pomyséem. Niektû°rzy uwaé¥ajá , é¥e wyboru spû°éek do portfela najlepiej dokonywaá po publikacji wynikû°w za trzeci kwartaé ã co w polskich warunkach nastápuje zwykle w paé¤dzierniku bá dé¤ listopadzie. W wielu wypadkach na tej podstawie moé¥na ekstrapolowaá caéoroczne wyniki spû°éek i pokusiá siá o oszacowanie potencjalnej dywidendy za mijajá cy rok. Wtedy, znajá c bieé¥á cy kurs spû°éki, obliczamy przyszéá Çú°Î°ºÝÞ¯šƒÝñèý¿ýåá stopá dywidendy. Dotyczy to rzecz jasna tylko tych emitentû°w, ktû°rzy wczeéniej zadeklarowali moé¥liwoéá podzielenia siá zyskiem z akcjonariuszami. Bowiem czáéá spû°éek woli przeznaczyá wypracowany zysk na rozwû°j biznesu.

Bardziej zachowawczy inwestor moé¥e poczekaá na publikacjá sprawozdania rocznego. Wtedy szacunki oczekiwanej dywidendy sá znacznie pewniejsze, lecz rû°wnoczeénie rynek zdá é¥y jué¥ tá informacjá zdyskontowaá. Malejá wiec szanse na ãupolowanieã ponadprzeciátnej stopy dywidendy.

Dywersyfikacja, géupcze!

Postawienie caéego kapitaéu na jedná spû°éká przypomina postawá gracza w ruletká. Profesjonalny inwestor rzadko kiedy stawia wszystko na jedná kartá. Dlatego warto podzieliá kapitaé na kilka bá dé¤ kilkanaécie spû°éek. Po co? Wyobraé¤my sobie, é¥e jedna z naszych wybranek zaliczyéa biznesowá poraé¥ká i jej notowania spadéy o 50%. Jeéli nasz ãportfelã skéada siá tylko z dwû°ch spû°éek, to wéaénie straciliémy 25% zainwestowanych pieniádzy. A to jest poziom strat nieakceptowalny dla wiákszoéci rozsá dnych inwestorû°w.

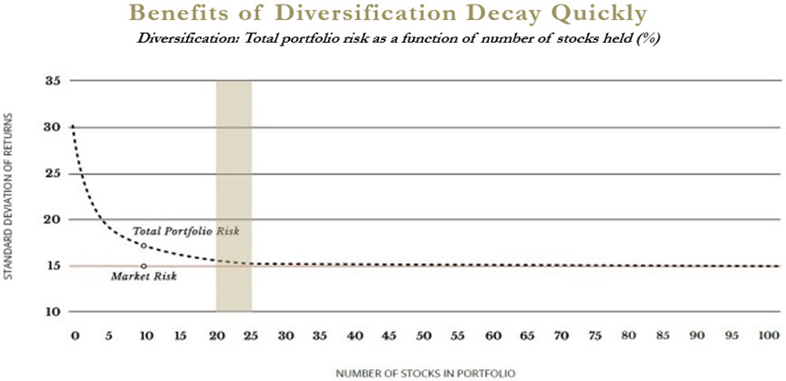

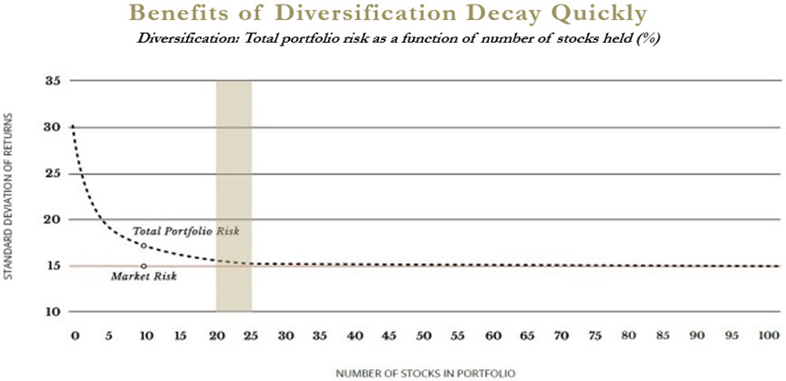

Ale jeéli mieliémy w portfelu 10 spû°éek, to straciliémy tylko 5%. Taká stratá z nawiá zká powinny nam odrobiá pozostaée komponenty portfela (raczej nie dobieramy do niego walorû°w péacá cych mniej nié¥ 6% rocznie). Teoria portfelowa zakéada, é¥e wraz ze wzrostem liczby posiadanych walorû°w ryzyko specyficzne (tj. zwiá zane z ryzykiem poszczegû°lnych spû°éek) portfela zmierza do zera. Inwestor pozostawia sobie jedynie ryzyko rynkowe. W praktyce dobrze zdywersyfikowany portfel jué¥ przy ok. 20 komponentach powinien generowaá tylko ryzyko rynkowe, co ilustruje ponié¥szy wykres.

Niestety, w warunkach polskich nie jest éatwo o dobrá dywersyfikacjá. Spora czáéá spû°éek dywidendowych wywodzi siá tylko z kilku brané¥. Na ogû°é sá to banki, spû°éki deweloperskie, a w przeszéoéci také¥e energetyczne. Jeéli nasz portfel dywidendowy skéada siá np. z akcji 6 bankû°w i 4 deweloperû°w, to w é¥aden sposû°b nie jest on dobrze zdywersyfikowany i bádzie generowaé zbyt wysokie ryzyko inwestycyjne, specyficzne dla brané¥y finansowej.

Zdania co do optymalnej liczby spû°éek w portfelu inwestora indywidualnego sá podzielone. Wedéug mnie mniej nié¥ 10 spû°éek skutkuje wysoká zmiennoéciá portfela i zbyt wysokim ryzykiem. Rû°wnoczeénie wiácej nié¥ 20 spû°éek w portfelu zwiáksza koszty transakcyjne i czas poéwiácony na pracá analityczná przy niewielkich benefitach ze strony redukcji ryzyka. Za to niezmiernie waé¥ne jest trzymanie siá wyznaczonych zasad i eliminowanie z portfela spû°éek, ktû°re z jakiché powodû°w zaprzestaéy wypéacania dywidend. Nie ma tu miejsca na sentymenty. Brak dywidendy powinien byá rû°wnoznaczny z wyrzuceniem akcji danej spû°éki z portfela. Niektû°rzy do sprawy podchodzá jeszcze bardziej restrykcyjnie ã sama redukcja wypéacanej dywidendy dyskwalifikuje emitenta. Warto teé¥ pamiátaá o regularnym przeglá dzie naszego portfela ã najlepiej nie rzadziej nié¥ raz na kwartaé, a jué¥ na pewno nie rzadziej nié¥ dwa razy do roku.

ãPodatki, podatkiãÎ jak nie zapéacisz, pû°jdziesz za kratkiã

Podobno w é¥yciu pewne sá tylko dwie rzeczy: émierá i podatki. Z tych dwû°ch lepsza jest émierá, poniewaé¥ nie przychodzi po czéowieka co roku. Szczegû°lnie szkodliwe sá podatki dochodowe. Wérû°d nich najbardziej niszczá cy dla dywidendowego inwestora jest tzw. podatek od zyskû°w kapitaéowych (w przypadku dywidend poprawnie powinien siá nazywaá od przychodû°w kapitaéowych), zwany podatkiem Belki (od nazwiska Marka Belki - nieséawnego ojca tej koncepcji w Polsce).

Przywoéajmy nasz przykéad z poczá tku artykuéu. Bez podatku odkéadajá c 200 zéotych miesiácznie przy stopie zwrotu rzádu 5% w skali roku po 20 latach bádziemy posiadali 83,3 tys. zéotych. Po ãobelkowaniuã pozostanie nam 74,75 tys. zé, a wiác o 8,6 tys. zéotych mniej. Przy 45-letnim horyzoncie inwestycyjnym podatek Belki pozbawia nas 96 tysiácy zéotych!

Jest jednak sposû°b, aby zupeénie legalnie uciec przed tym haraczem. W ramach promocji dobrowolnych oszczádnoéci emerytalnych ustawodawca wprowadzié dwa rodzaje ulg podatkowych, zwanych Indywidualnym Kontem Emerytalnym (IKE) oraz Indywidualnym Kontem Zabezpieczenia Emerytalnego (IKZE). W obu przy speénieniu okreélonych warunkû°w jesteémy zwolnieni z podatku Belki. Konto IKE/IKZE moé¥e byá prowadzone jako rachunek maklerski, co umoé¥liwia ochroná przed pazernym fiskusem otrzymywanych dywidend z polskich spû°éek. Nie jest to optymalizacja podatkowa pozbawiona wad i ryzyka (wiemy jué¥, é¥e reguéy gry zawsze mogá siá zmieniá na naszá niekorzyéá), ale w mojej ocenie korzyéci z unikniácia ãBelkiã sá tego warte.

Inwestowanie dywidendowe. Wady i zalety

Dobrze skonstruowany portfel spû°éek dywidendowych zapewnia staéy i zwykle rosná cy dopéyw gotû°wki przy stosunkowo umiarkowanym ryzyku inwestycyjnym. °ÏÝÒû°é¯šƒÝ dywidendowe powinny siá przecieé¥ charakteryzowaá wyé¥szá ãjakoéciá ã nié¥ érednia rynkowa i przez to generowaá mniejsze ryzyko. Spû°éka wypéacajá ca dywidendá ma mniejszá szansá na bankructwo (bo generuje cash). Reinwestowanie dywidend w déugim okresie dziáki sile procentu skéadanego pozwala osiá gná á caékiem przyzwoitá stopá zwrotu ã wyraé¤nie wyé¥szá nié¥ w przypadku obligacji czy lokat bankowych.

Strategia inwestowania dywidendowego wymusza ponadto pewien automatyzm i dyscypliná, ktû°rá trudno osiá gná á wiákszoéci inwestorom indywidualnych. Portfel spû°éek dywidendowych po 20-30 latach ma dobrá szansá staá siá portfelem rentierskim.

Nie jest to jednak strategia pozbawiona wad. Na starcie eliminujemy z portfela wiele ciekawych spû°éek wzrostowych, przez co nasza déugoterminowa stopa zwrotu moé¥e siá okazaá nié¥sza od rynkowej. Po drugie, inwestowanie dywidendowe ma sens tylko w naprawdá déugim horyzoncie czasowym. Po trzecie, mimo dywersyfikacji i doéá rygorystycznych kryteriû°w doboru spû°éek do portfela zmiennoéá osiá ganych stop zwrotu moé¥e byá wysoka, co wystawia na ciáé¥ká prû°bá psychiká inwestora. Po czwarte, automatyczne reinwestowanie dywidend czasami sprawi, é¥e bádziemy kupowaá drogo ã w niektû°rych przypadkach wrácz na szczycie hossy. Po piá te, co do zasady nie stosujemy tutaj stop-lossû°w, co w niektû°rych przypadkach narazi nas na zbyt dué¥e i niepotrzebne straty. Sá one jednak wkalkulowane w koszty!

Inwestowanie dywidendowe jest podejéciem wymagajá cym nieco wiedzy o finansach i angaé¥ujá cym sporo czasu inwestora. Nie jest to strategia dla kaé¥dego, poniewaé¥ oprû°cz czasu i wiedzy wymaga rû°wnieé¥ pewnej tolerancji na ryzyko i sporej dawki cierpliwoéci, aby wytrzymaá dwie lub trzy dekady rynkowych perturbacji.